ポストコロナ時代の中国市場との付き合い方

目次

- 都市閉鎖でも止められない中国経済の強靭さ

- 米中対立による「脱中国」に逆行する日系企業の姿

- ポストコロナ時代の中国市場の変化から生まれた機会の活用

- 最後に:貴社の中国事業関連課題へのハンズオン支援

1. 都市閉鎖でも止められない中国経済の強靭さ

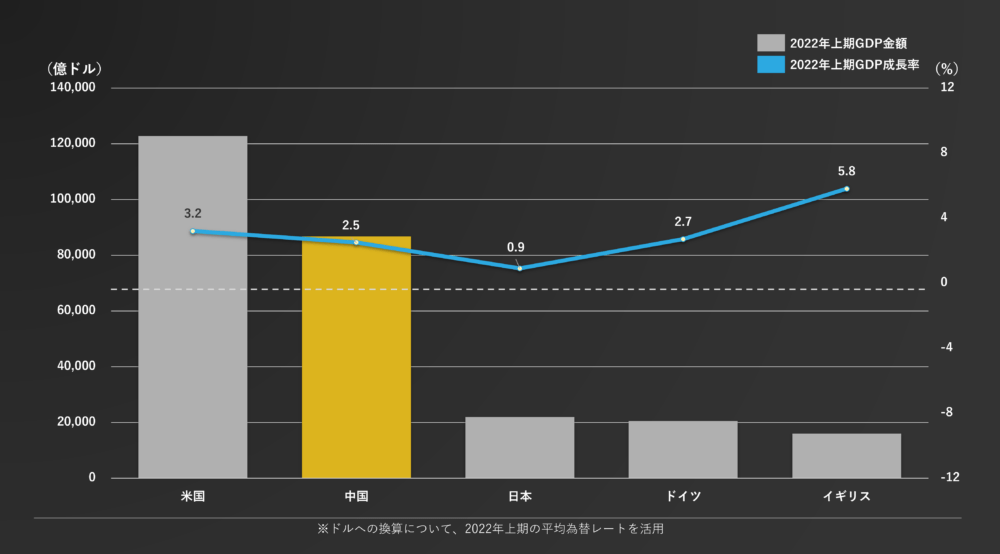

新型コロナウイルスに見舞われた国々が多数ある中、中国は「ダイナミックゼロコロナ政策」といった世界でも特に厳格なコロナ感染拡大防止措置をとっている。トップダウンによる国を挙げたこの取り組みにより、中国国内では大・中規模の感染をほぼ収束させていた。しかし一方で、上海などの大都市閉鎖により、経済活動がほぼ停止した時期やエリアもあり、経済全体の成長に大きなマイナス影響を与えたことも否定できない。中国の国家統計局によると、2022年上期(1月から6月)の実質GDPは前年同期比2.5%増の56兆2,642億元となっており、政府が定めた年間目標の5.5%増よりも下回っている。その原因は、3月から5月までの上海市をはじめとした都市閉鎖と考えられ、経済成長が大幅に停滞したと言われている(第2四半期の成長率は、前年同時期に比べて大きく減速し、0.4%増にとどまった)。そのような背景もあり、ゼロコロナ政策継続が予想される中国経済の将来性について、世界中が注目している。

当社は、中国の生産キャパシティー、消費者マーケットは依然堅調であり、中長期成長の可能性と発展機会が大きく期待できると予想している。その理由としては以下の3点があげられる。

① ロックダウンが継続されても主要経済大国の中で依然最高の成長率を実現

今年3月からの都市閉鎖は全国の約40%のGDPを占める45都市で施行され、国全体の約1/4の人口を完全閉鎖、あるいは部分的に閉鎖していた。それにもかかわらず、影響を大きく受ける第2四半期のGDPもプラス成長で終わり、上期全体では2.5%増を実現している。7月に発表された国際通貨基金の世界経済予測において、2022年GDP成長率予測が3.3%で、GDP TOP5国をリード。同月に、中国の李克強首相が中国経済の回復に向けて経済発展を優先する方針を外部に発信したため、今後、それより下回る経済状況になる可能性は低いと推測している。

図1:2022年上期GDP TOP5国の実績と成長率(公開情報に基づき弊社整理)

② コロナ禍にも揺るがない先進技術製造業の成長

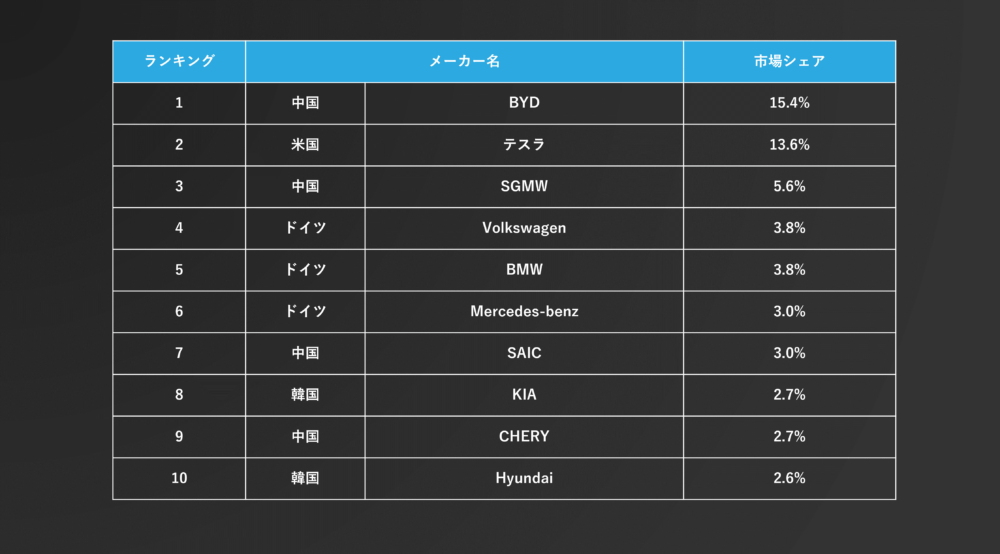

2022年上期の先進技術製造業(医薬、航空機、電子、通信等)の成長率は9.6%となっており、製造業平均の3.4%をはるかに超えていた。都市閉鎖等で大きく影響を受けた第2四半期においても、リチウム電池、電子部品、IC等の部品製造が20%以上の成長率を維持している。先進技術と製造力の完成品として代表される新エネルギー車については、上期の販売台数は昨年より倍増し500万台を超える見込みで、世界の新エネルギー車の新車販売台数の59%に達する。安定した製造力が確認できると共に、消費者マーケットとしての堅調さも維持された。

図2:2022年上期の新エネルギー車販売ランキング

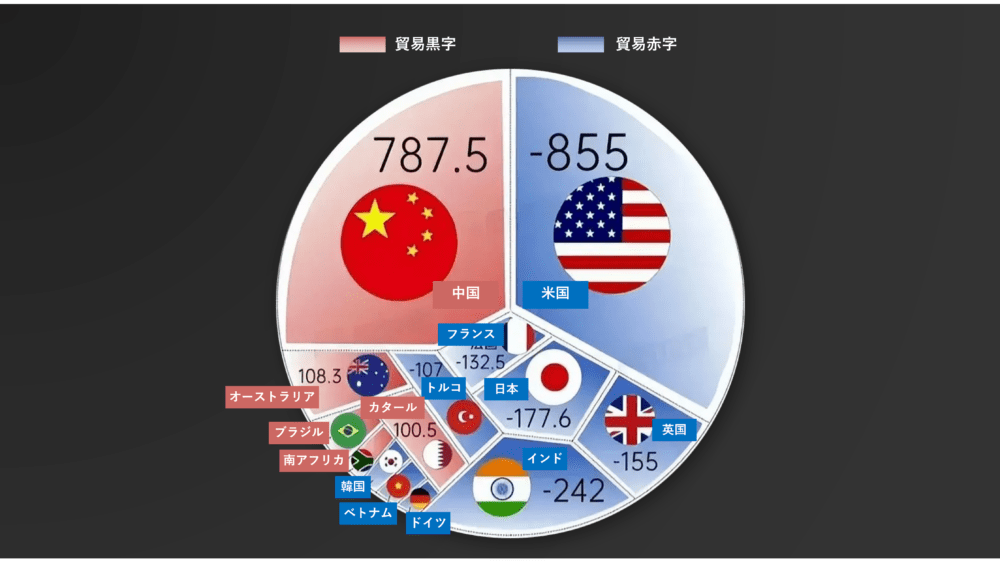

③ グローバルでも輝く経済の活力

2022年5月の世界主要国の輸出入状況として、中国は787.5億ドルの貿易黒字(輸出超過)を達成しており、2位のオーストラリアの108.3億ドルを大幅にリードしている。一方で経済最強国の米国では、855.0億ドルの貿易赤字(輸入超過)となっていた。グローバル観点においても、中国経済の活力が圧倒的に強いことが証明された。

図3:2022年5月主要国の貿易収支比較

2. 米中対立による「脱中国」に逆行する日系企業の姿

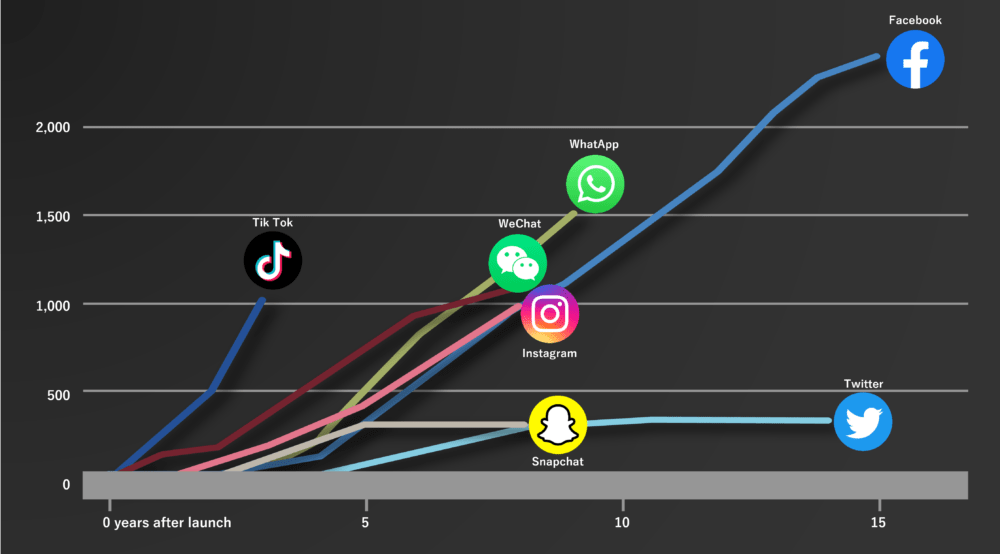

中国経済は新型コロナウイルスの衝撃を受けたものの、経済の回復スピードも速く、市場の魅力と可能性が相変わらず高く評価されている。また、中国は商品の製造工場、消費市場として魅力的にとらえられているが、近年、グローバルに展開する商品・サービスも台頭してきており、ドローン市場の8割を占めるDJI、世界中で流行となっているショート動画サービスのTikTok等、世界中でブームを引き起こせるような企画力も垣間見える。近年の人件費高騰と競争激化の中、こういった商品・サービスの企画力が中国経済の新たな成長動力になっている。

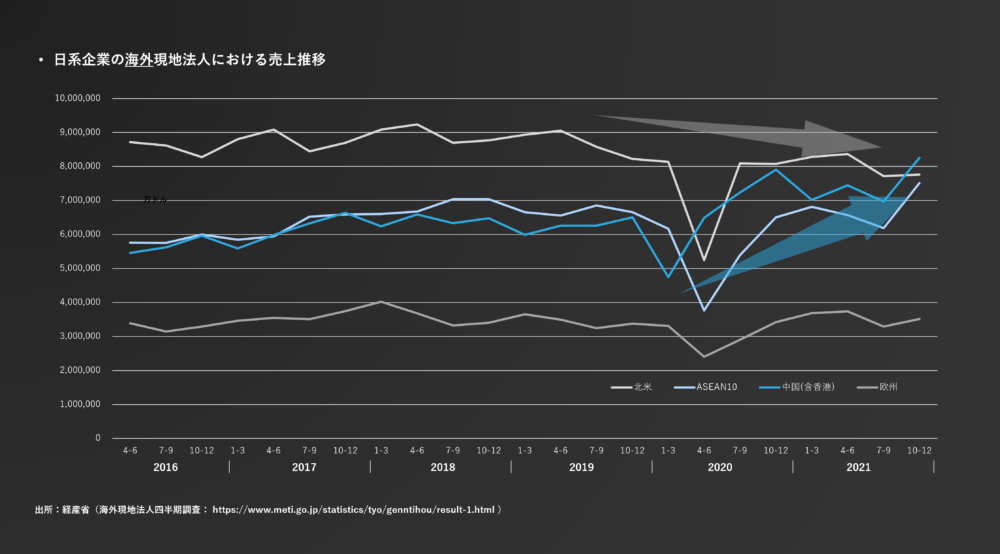

図4:代表的なSNSプラットフォームのローンチからのユーザ数推移(FT research)

そのため、中国がマクロの観点で、商品・サービスの企画、製造・構築、消費・利用というフルバリューチェーンを実現することで、コロナ禍の中でも堅調な成長を維持していたわけである。そのような経済環境にともに置かれた日系企業の中国現地法人も中国マーケットとともに成長していた。経済産業省が定期的に実施する海外現地法人四半期調査によると、日系企業の中国現地法人はコロナ禍の初期に売上が減少したものの、その後大きく回復し、最終的にはコロナ前より売上は増加した。中国国内市場における売上増加が主因となっている。一方で日系企業の米国現地法人は、近年売上が継続的に減少している。コロナによる一時的な不況以外でも、全体的に振るわない状況である。

図5:日系企業の中国現地法人と米国現地法人の売上の推移(経済産業省調査、弊社整理)

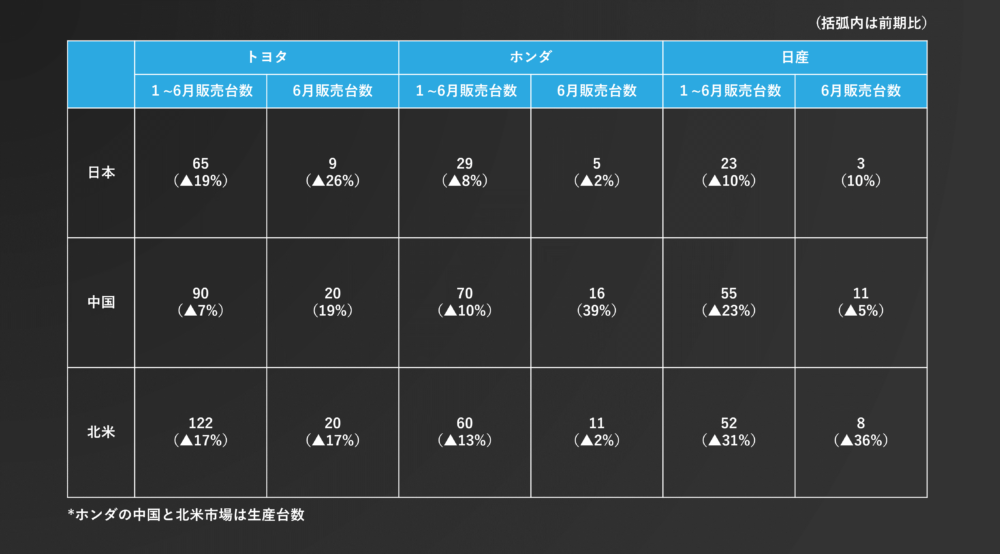

基幹産業である自動車製造業を例として挙げる。トヨタの2022年上期の新車販売台数は、日本国内と北米では昨年と比べてそれぞれ19%と17%減少している。それに対して、中国では都市閉鎖等の影響を受けたにもかかわらず、わずか7%の減少に留まり、さらに6月からは急速に回復し、昨年よりも約2割増で推移し、中国事業の堅調さが見受けられる。

図6:日本、中国、北米の新車販売台数比較

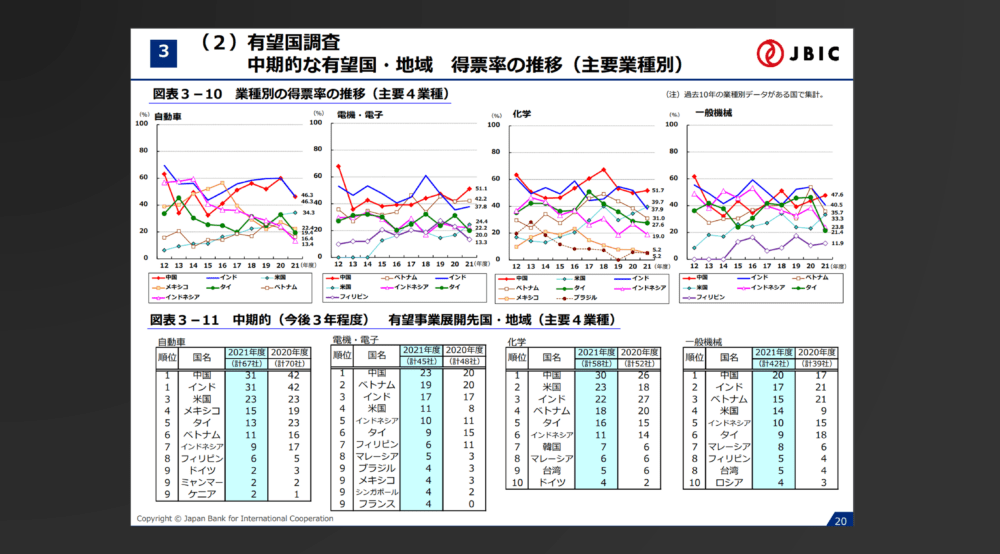

図7:日本製造業企業が考える中期的な有望国・地域(国際協力銀行調査)

3. ポストコロナ時代の中国市場の変化から生まれた機会の活用

1節、2節の背景に基づき、当社の日系企業クライアントの支援事績を活用しながら、ポストコロナ時代における、中国ビジネスを立上・拡大する際の主な方向性を共有する。

① ポストコロナの市場・業界変化に潜んでいる事業機会を発見・活用

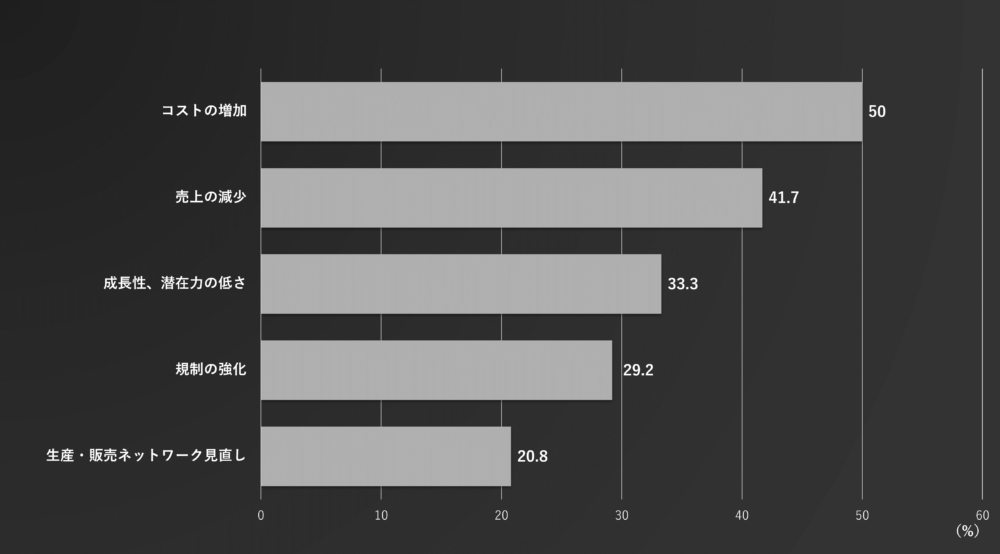

前節で述べたように、中国は既に「グローバルの製造拠点と消費市場」から、「商品・サービスの発祥地」にまで成長している。今まで日系企業は、中国を単なる低製造コストを実現できるリソース大国と大きな販売先のひとつとして見ていたが、中国人人件費の高騰並びに中国国内ブランドの活躍に伴い、過去の知見と実績が徐々に輝きを失っている。JETROの2021年度 海外進出日系企業実態調査によると、中国で事業縮小・撤退する日系企業は、コスト増と既存事業の成長性・潜在力不足などによると思われている。

図8:中国で事業縮小・撤退する日系企業の理由(JETRO調査データに基づき弊社整理)

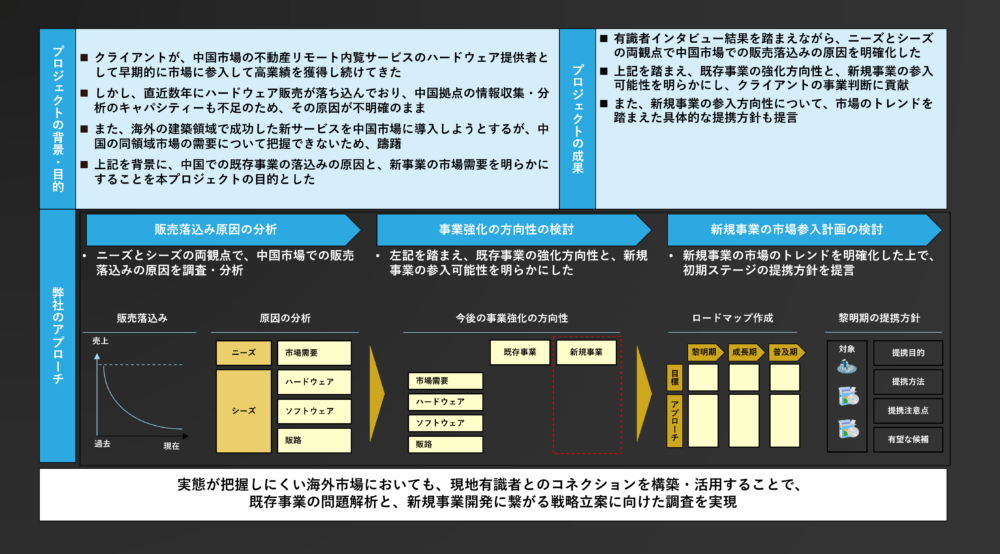

加えて、中国の新エネルギー車やショート動画サービス等の新しい産業ブームへの日系企業の乗り遅れが比較的に散見されている。今までの知見を流用できないため、巨大市場での競争に徐々に遅れていることは否定できない。当社の支援クライアント先においても、同様の悩みを持つ企業は少なくない。ある製造業クライアントは、中国市場の産業向け端末の販売が数年前までかなり好調だったが、近年、展開領域市場の成熟化と、同領域での現地企業との競争激化により、販売が落ち込んでいた。販売低下の現象は既に数年前から発生していたが、直近の当社支援によりようやくその原因が判明した。中国市場のトレンド及び市場状況の把握力の低さが、多くの日系企業の弱点だと改めて認識している。

そのため、中国市場での経営課題を解決することはもちろん重要だが、その経営課題を起こした原因を突き止めた上で合わせて解決する必要がある。中国進出している日系企業にとっては、中国市場のトレンドを把握し、その中に潜んでいるビジネス機会を見つけ出すことが重要である。ポストコロナ時代の中国では、従来の産業企業のデジタルトランスフォーメーション、ライブコマースの興起、無人ビジネスなど、さまざまビジネスチャンスが出現してきている。それらのビジネスチャンスを捕らえるには、イノベーター、あるいはアーリーアダプターとして参入し、事業開発のPDCAを素早く回すことが必要不可欠である。例えば、当社のある光学企業のクライアントに対しては、中国の新規事業領域の状況を調査したうえ、参入の戦略への助言にとどまらず、新規事業開発の確度をより上げるため、潜在顧客やビジネスパートナーの探索、ならびに商談遂行もハンズオンで支援している。

図9:光学企業の中国市場での販売低迷の原因分析と新規事業展開検討支援の実績

② 先進している中国のデジタル産業のノウハウを活用し、国内でのタイムマシン事業を立上

ソフトバンクの創業者で、かつ投資家である孫正義氏が提唱した「タイムマシン理論」とは、国や産業による発展のアンバランスを利用して、先進国市場で経験を積み、相対的に後進国である市場を開拓する、あたかもタイムマシンに乗って過去と未来を行き来できるような理論である。 かつて日系企業が優れた生産技術をもって中国で製造拠点を立ち上げ、知見を持っている社員を日本から現地に出向させて現地生産をリードしたことは、まさしくその「タイムマシン理論」の代表例である。

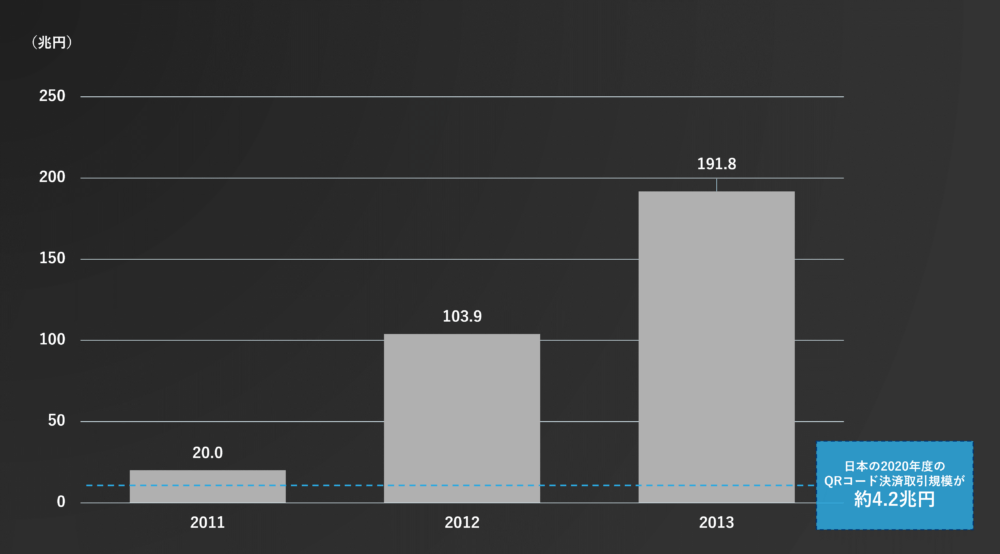

デジタルサービスの分野では、米国と中国がタイムマシンのビジネスモデルとしてよく参照されている。例えばモバイル決済サービスについては、PayPayやLine Payが中国のAlipayとWeChat Payの事業成長を鑑み、日本でのサービス構築をし、日本国内で大きく普及できている。タイムマシン事業のメリットの一つとして、市場の将来の可能性及びビジネスモデルがある程度明確になるため、事業立上・展開のリスク低減と効率向上が可能である。

図10:中国モバイル決済取引規模の推移(2011~2013年)(公開情報に基づき弊社整理)

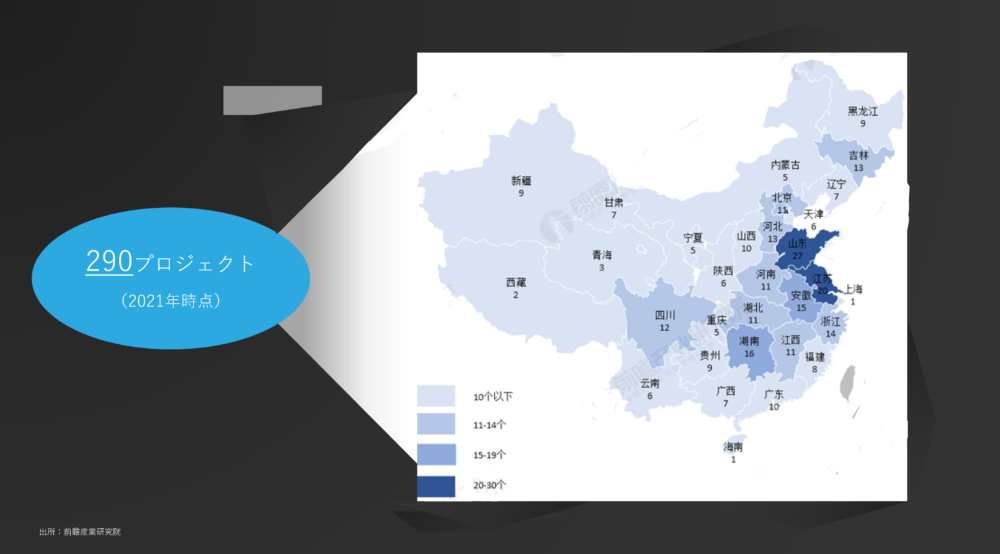

当社のクライアントである大手IT技術ソリューションプロバイダーは、新たにスマートシティ運営用の技術フレームワークや技術プロダクトを開発し、将来的には第三者に提供して新たな収益源を作りたいと考えている。 しかし、日本ではスマートシティの規模や発展が限定的であるため分析に必要な情報を十分に得ることができない。そこで世界のスマートシティの半分以上を占める中国に目をつけた。

図11:中国におけるスマートシティのプロジェクト導入実績

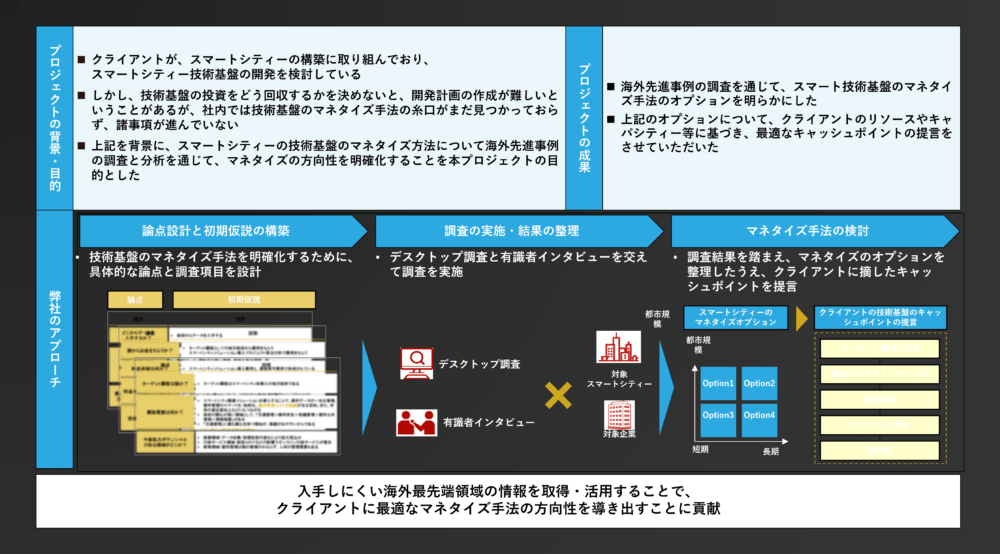

クライアントからの依頼を受け、当社が該当分野の専門家を探してインタビューし、それをもとに関連するビジネスモデルや製品情報を分析し、クライアントの事業計画や開発計画作成への助言を提供した。クライアントは、多くの革新的かつ実践的な知見を得るとともに、自社の事業と日本国内市場の特性を踏まえ、最適なビジネスモデルや具体的なアプローチを計画できた。

図12:当社のスマートシティ検討支援実績

今後、中国の産業発展はさらに活発になる見込みで、中国市場における各産業及びビジネスモデルの参考価値がますます顕著になり、日系企業の事業開発・展開の知見、あるいは教訓獲得の観点で継続的にモニタリングする必要がある。

③ コロナ禍の衝撃とRCEPの発効によるサプライチェーン改革を推進

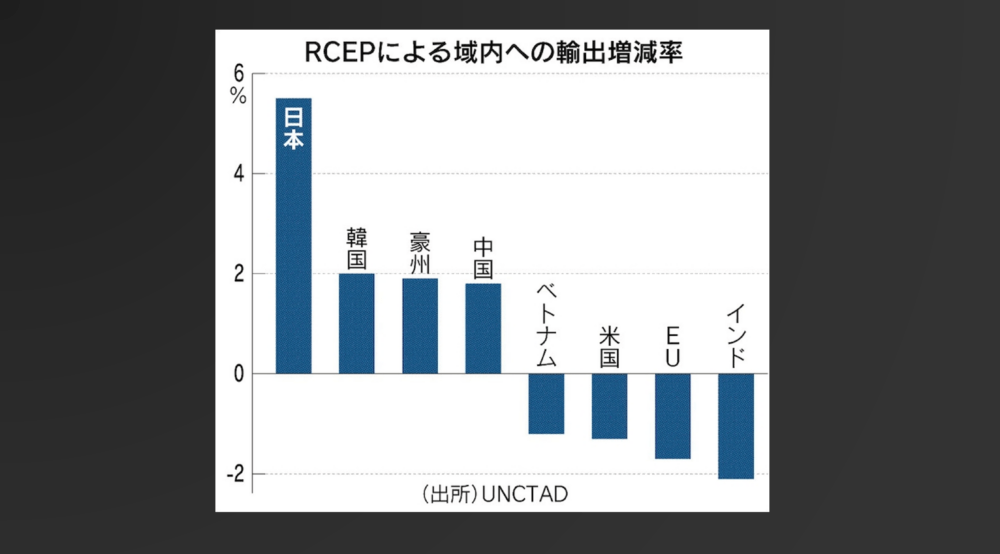

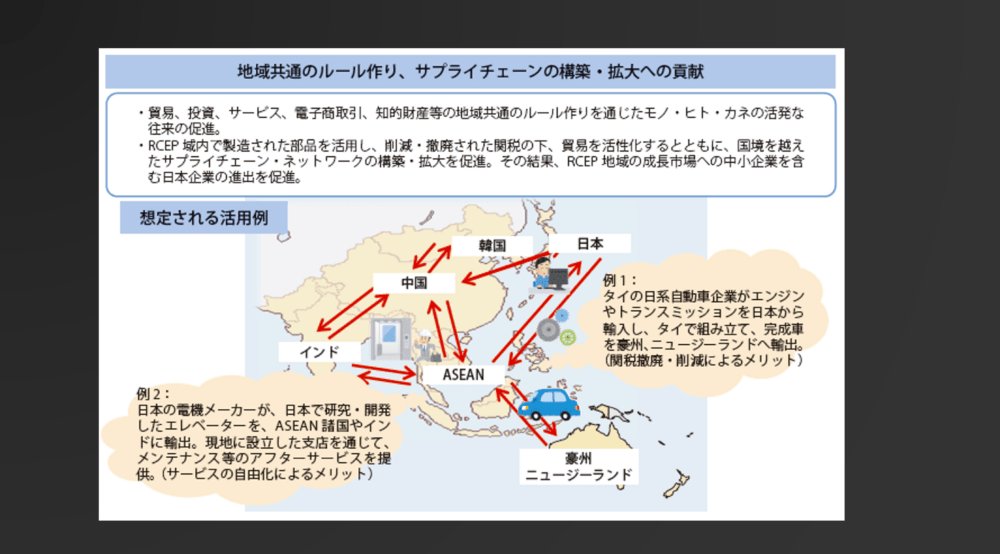

今年1月、アジア太平洋地域の15カ国が参加する「地域的な包括的経済連携協定」(RCEP)が正式発効された。RCEPは世界の約3割の人口・GDPを占めており、関税の撤廃や引き下げなどを通じて、自由に貿易できる経済圏を目指している。日本にとっては中韓との初めてのFTAとなるため、経済的なメリットが最も大きいとみられ、将来的にも自動車部品や家電製品、日本酒などの中韓両国への輸出増加が見込めると考えられている。

例えば、EVに使われるモーターの一部にかかっている10%もしくは12%の関税が段階的になくなり、中国のEVブームに便乗して関連部品の輸出収入の大幅な増加が期待できる。また実際に、住友電工の中国蘇州の拠点は「RCEP発効によって(一部原材料の)輸入関税が4%から無税に下がり、ある一つの商品だけでも年間127万元(約2,540万円)の減免税となる」とコメントした。

図13:RCEPによる域内への輸出増減率(日本経済新聞、2021年12月30日)

そうしたピンポイントでの免税効果だけでなく、コロナ禍によるサプライチェーンへの影響も踏まえ、RECP等のFTAを活用してアジア地域でのサプライチェーンの調整・再構築することが最大の経済効果である。例えば製造業の場合、素材調達、部品製造、組み立て等の拠点が、現在は関税や供給等の考慮でアジア各国に設置されているが、必ずしも最適な配置ではない可能性がある。コロナ禍の衝撃とRCEPの発効をきっかけに、ポストコロナ時代における最適なグローバルサプライチェーンの再構築も考える必要がある。

図14:RCEPの参加意義(通商白書2019、経済産業省)

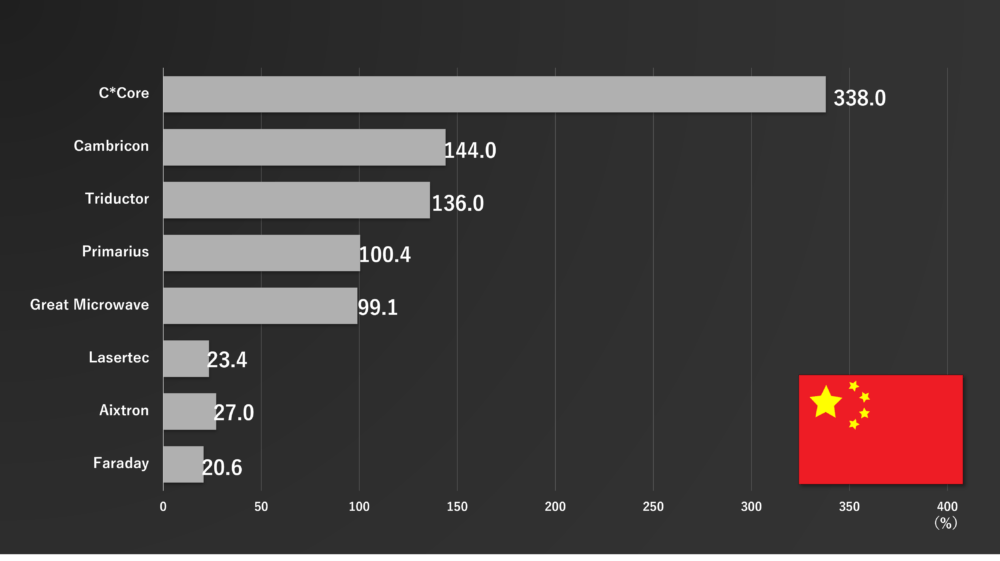

また、別の当社クライアントは、コロナの影響により既存のサプライチェーンでの生産拡大向けの半導体部品調達が困難となっていた。半導体供給元として従来中国は上位にはいなかったが、米中対立の影で中国政府の後押しにより半導体産業が急速に成長していたこともあり、中国からの半導体調達を検討した。2021年度の半導体企業時価総額のトップ100社において、上位20社のほとんどが米国勢だが、残り80社のほとんどを中国勢が占めており、中国から半導体を調達する企業も増えてきている。また、ブルームバーグの集計データによると、過去4四半期平均において世界で最も急成長した半導体企業20社のうち19社は中国企業となっている。なお、昨年の同時期の集計ではわずか8社のみであった。そうした中国のサプライヤー探索・コミュニケーションについてのハンズオン支援はもちろんのこと、グローバルサプライチェーン改革も支援している。

図15:過去4四半期平均で急成長の中国半導体企業の成長率(ブルームバーグ、2022年6月発表)

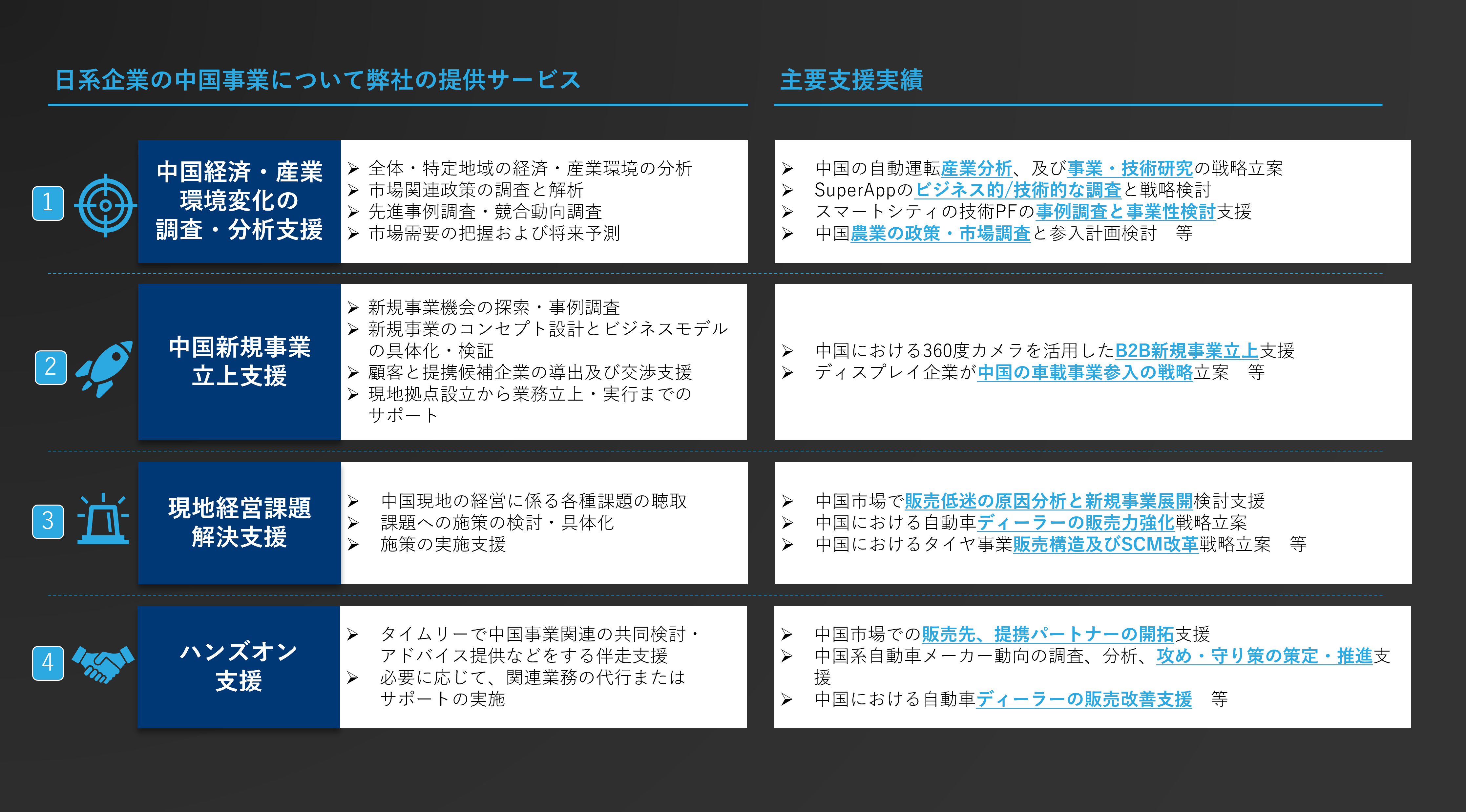

4. 最後に:中国事業関連課題へのハンズオン支援

当社は近年、Global Business Enhancementプラクティスを立ち上げ、日系企業の中国ビジネスに関する支援を実施してきた。その中で特に中国市場進出・中国現地での新規事業創出支援を行い、現地市場環境調査を含め、サービス開発支援からサービスリリースまでの幅広いコンサルティングサービスを提供してきた実績がある。当社の知見・ノウハウを活用して、より多くの日系企業を世界の一大市場である中国と繋がらせ、日系企業のビジネス発展に貢献したい。

図16:当社Global Business Enhancementプラクティスの主な支援メニュー

次回の「Global Business enhancement」では、ポストコロナ次回の中国市場での新たなビジネス機会を深めていく予定である。

2022/10/19